|

Ngày đăng :

07/12/2011 - 10:12 AM

Việc đua gom mua cổ phiếu thị giá thấp đang diễn ra khá sôi động, đồng nghĩa với những rủi ro về mất trắng tài sản mà NĐT có thể phải gánh chịu.

Làm ăn thua lỗ khiến nhiều mã cổ phiếu của các công ty niêm yết bị giảm thê thảm, xuống mức giá thấp chưa từng thấy trong lịch sử. Tuy nhiên, hiện nay cuộc đua tranh gom những mã có thị giá thấp này lại diễn ra khá sôi động, điều này đồng nghĩa với những rủi ro về khả năng mất trắng tài sản mà nhà đầu tư có thể phải gánh chịu. Làm ăn thua lỗ khiến nhiều mã cổ phiếu của các công ty niêm yết bị giảm thê thảm, xuống mức giá thấp chưa từng thấy trong lịch sử. Tuy nhiên, hiện nay cuộc đua tranh gom những mã có thị giá thấp này lại diễn ra khá sôi động, điều này đồng nghĩa với những rủi ro về khả năng mất trắng tài sản mà nhà đầu tư có thể phải gánh chịu.

Cổ phiếu thấp do thua lỗ

Theo dõi thị trường chứng khoán trong nước có thể thấy, thời gian gần đây kênh đầu tư này đang rơi vào giai đoạn khủng hoảng rất lớn, khi các chỉ số trên cả hai sàn liên tục tụt giảm. Điều đáng lưu ý hơn là bảng điện tử ngày càng xuất hiện nhiều hơn những cổ phiếu giá rẻ, tụt thấp xa mệnh giá.

Việc các cổ phiếu giảm mạnh xuống dưới mệnh giá có rất nhiều nguyên nhân, nhưng một vấn đề mấu chốt sâu xa có thể dễ nhìn thấy rằng hầu hết các mã này đều bị làm ăn thua lỗ, thậm chỉ trong nhiều năm liên tiếp.

Mã cổ phiếu đầu tiên phải kể đến đó là cổ phiếu VKP của Công ty cổ phần nhựa Tân Hóa. Theo công bố của Sở giao dịch chứng khoán TP.HCM thì, tình hình hoạt động sản xuất kinh doanh và tài chính Công ty cổ phần nhựa Tân Hóa đã vào danh sách báo động cao khi bị lỗ liên tiếp trong năm 2009 và năm 2010.

Thậm chí, trong năm 2011 này khả năng thu lỗ của công ty này cũng khá cao vì theo Báo cáo tài chính quý 3/2011 cho thấy, công ty lỗ trong quý 3/2011 là 9,48 tỷ đồng, tổng lỗ trong năm 2011 là 30,86 tỷ đồng, lỗ lũy kế đến ngày 30/9/2011 là 116,87 tỷ đồng.

Chính sự thua lỗ này đã kéo cổ phiếu của công ty bị giảm nhanh đến mức chóng mặt, từ mức khoảng 40 nghìn đồng/cổ phiếu thời mới niêm yết, đến nay cổ phiếu này chỉ còn quanh ở mức trên dưới 1 nghìn đồng.

Cùng với VKP, cổ phiếu TRI của Công ty cổ phần nước giải khát Sài Gòn cũng là một điển hình cho sự thua lỗ.

Trong danh sách chứng khoán thuộc diện theo dõi đặc biệt của Sở giao dịch chứng khoán TP.HCM, Công ty này đã bị tạm ngừng giao dịch từ ngày 25/3/2010 do kết quả kinh doanh 2008, 2009 lỗ, tuy nhiên hiện nay đã được giao dịch trở lại nhưng dưới dạng bị kiểm soát.

Hiện nay, công ty này cũng đang gặp rất nhiều trở ngại do kết quả kinh doanh không được khả quan và thua lỗ. Giá cổ phiếu của công ty này cũng chỉ còn 2 nghìn đồng/cổ phiếu.

Với mệnh giá chưa đến 3 nghìn đồng/cổ phiếu, mã chứng khoán MHC của Công ty cổ phần cũng rơi vào tình trạng bị kiểm soát. Nguyên nhân do Công ty đã bị tạm ngừng giao dịch từ ngày 08/04/2011 do kết quả kinh doanh 2009, 2010 lỗ và được giao dịch trở lại dưới dạng bị kiểm soát.

Cổ phiếu CYC của Công ty cổ phần Gạch men Chang Yih cũng rơi vào diện bị kiểm soát. Công ty đã từng bị tạm ngừng giao dịch từ ngày 14/6/2011 do kết quả kinh doanh 2009, 2010 lỗ và được giao dịch trở lại dưới dạng bị kiểm soát. Hiện mệnh giá của cổ phiếu này chỉ hơn 3 nghìn đồng/cổ phiếu.

Nguy cơ mất trắng rất cao

Mặc dù bị thua lỗ nặng nề nhưng những cổ phiếu có mệnh giá thấp trong thời gian gần đây, lại thu hút được khá nhiều nhà đầu tư tham gia thu mua vào, đẩy những mã này tăng một cách bất thường.

Theo một nhà đầu tư chứng khoán, nguyên tắc đầu tư lâu dài nói chung của các nhà đầu tư là phải chọn những cổ phiếu tốt, điều này thể hiện qua việc kinh doanh và mức lợi nhuận mà bản thân công ty đó đem lại. Tuy nhiên trong những trường hợp cụ thể như những cổ phiếu có mức giá thấp đến “ngỡ ngành” như hiện nay, thì có thể xem lại là một cơ hội khá tốt cho giới đầu tư lướt sóng.

Với mệnh giá cổ phiếu không đáng là bao như hiện nay (chỉ từ 1 – 3 nghìn đồng/cổ phiếu), thì các nhà đầu tư có lượng tiền ít vẫn có thể tham gia đầu tư và lượt sóng kiếm lời một cách dễ dàng, thậm chí còn không khó để làm giá, nhà đầu tư này chia sẻ.

Có lẽ đây chính là nguyên nhân chính giải thích cho việc vì sao trong thời gian ngắn trở lại đây, trên sàn chứng khoán lại xuất hiện khá nhiều cổ phiếu có mệnh giá thấp, nhưng lại tăng giá “bất thường”.

Điển hình như cổ phiếu VKP, tiềm năng đầu tư lâu dài dường như không còn, nhưng việc lần đầu tiên trên thị trường bị rơi xuống mệnh giá dưới 1 nghìn đồng/cổ phiếu, đã khiến nhiều nhà đầu tư để ý.

Trong 4 ngày tăng trần liên tiếp gần đây, giá cổ phiếu VKP đã đem lại mức sinh lời khá cao cho nhà đầu tư. Khi hiện nay nó đã tăng tới hơn 40%, từ mức 900 đồng lên 1.300 đồng/cổ phiếu.

Hay như cổ phiếu CMT của Công ty cổ phần Công nghệ Mạng và Truyền thông, cũng đã thời gian tăng nằm ngoài sự kiểm soát của công ty, khi có tới trần 5 phiên tăng trần liên tiếp (từ ngày 23/11 - 29/11). Cổ phiếu này cũng có mệnh giá rất thấp thấp, dưới 10 nghìn đồng/cổ phiếu.

Như vậy có thể thấy được rằng việc tham gia đầu tư những cổ phiếu có mệnh giá thấp này, đã tạo được mức sinh lời rất lớn. Tuy nhiên, nếu phân tích kỹ thì việc tham gia đầu tư những cổ phiếu này lại đem lại rất nhiều rủi ro, khả năng trắng tay là một điều khó tránh khỏi.

Theo dõi thị trường chứng khoán và tình hình kinh doanh của các công ty có thể dễ dàng nhận thấy, việc các cổ phiếu niêm yết trên sàn chứng khoán có mệnh giá thấp hầu hết là do làm ăn thua lỗ. Không những vậy, quá trình của những công ty này diễn ra triền miên, nợ nần chồng chất và phá sản do không trả được nợ là điều hoàn toàn có thể xảy ra.

Ngoài ra, theo quy định, nếu hoạt động kinh doanh bị lỗ trong 3 năm liên tục hoặc tổng lỗ lũy kế vượt quá vốn chủ sở hữu, cổ phiếu của doanh nghiệp đó sẽ bị hủy niêm yết.

Như vậy, nếu điều này xảy ra, những nhà đầu tư đã tham gia mua vào những cổ phiếu này sẽ phải đối mặt với nguy cơ mất thanh khoản do bị hủy niêm yết trên sàn chứng khoán.

Theo Minh Hường

VnMedia

|

|

Ngày đăng :

07/12/2011 - 10:08 AM

Những thông tin các quỹ nước ngoài giải ngân, cùng với động thái giao dịch lô lớn xuất hiện ngày càng nhiều, giới đầu tư hy vọng, dòng tiền lớn đang đổ vào TTCK.

"Dòng tiền chỉ mới dịch chuyển" "Dòng tiền chỉ mới dịch chuyển"

Ông Lê Thẩm Dương, Trưởng khoa Quản trị kinh doanh, Đại học Ngân hàng TP. HCM

TTCK cũng như ngành ngân hàng hiện quá nhạy cảm, thông tin và hiệu ứng đám đông vẫn rất chi phối trong các quyết định của nhà đầu tư. Vì thế, không tránh được tình trạng người ta nói quá lên một vài thông tin vì một mục đích nào đó. Riêng cá nhân tôi chưa thấy có tín hiệu gì cho thấy có dòng tiền lớn đang đổ vào TTCK.

Mặc dù vậy, với một loạt biện pháp cải cách TTCK được nêu ra gần đây, tuy chưa mang tính cách mạng nhưng có tính chiến thuật, nên ít nhiều đã tác động và làm chuyển dịch dòng tiền.

Thêm vào đó, PE của nhiều cổ phiếu đã quá rẻ, giá một số cổ phiếu xuống thấp đến vô lý… là cơ sở để nhà đầu tư xem xét quay lại với TTCK.

Tuy nhiên, để có dòng tiền lớn đổ vào TTCK, vẫn cần một cú hích lớn từ kinh tế vĩ mô. Trong khi đó, nhìn tổng quát, nền kinh tế nói chung vẫn chưa có điểm sáng gì đặc biệt. Sớm nhất cũng phải chờ đến quý III, quý IV sang năm mới hy vọng các yếu tố kinh tế chủ yếu lạc quan hơn.

"Dòng tiền chuẩn bị đón cơ hội lớn"

Ông Phan Dũng Khánh, Trưởng phòng Phân tích đầu tư CTCK Kim Eng Việt Nam (KEVS)

Theo quan sát của chúng tôi, có hiện tượng dòng tiền lớn đang vào TTCK Việt Nam. Tuy nhiên, dòng tiền này chưa đổ trực tiếp vào thị trường niêm yết thông qua các giao dịch trên sàn.

Động thái chính của dòng tiền này là đổ vào các công ty chưa niêm yết, thông qua các hình thức mua bán, sáp nhập, tăng sở hữu cổ phần. Đặc biệt, hiện tượng nhà đầu tư gom mua cổ phiếu từ các cổ đông lớn trong DN xuất hiện ngày một nhiều.

Bằng cách này, việc thu gom lô lớn dễ dàng hơn và giá cổ phiếu vẫn ở mức thấp, đảm bảo cho người mua không phải tốn kém quá nhiều mà vẫn tham gia sâu vào hoạt động của DN. Vì thế, về ngắn hạn, chuyển động của dòng tiền vẫn chưa tác động đến TTCK. Tuy nhiên, theo dự đoán của tôi, từ giữa năm 2012 trở đi, tín hiệu tích cực từ dòng tiền sẽ hỗ trợ thị trường niêm yết tốt hơn.

Hiện tại, khi TTCK vẫn diễn biến xấu, người tham gia đầu tư trên sàn chưa có động lực để chú ý đến các diễn biến giao dịch ngoài sàn. Nhưng về lâu dài, khi hiện tượng thu mua cổ phiếu lô lớn lan rộng, nhà đầu tư sẽ không thể thờ ơ. Đó là lúc TTCK có cơ sở để khởi sắc trở lại.

Ngoài ra, năm 2012 là năm mà cam kết hội nhập WTO của Việt Nam trên nhiều lĩnh vực chính thức có hiệu lực. Vì thế, không loại trừ trường hợp, một lượng tiền đáng kể hiện đang làm công việc "thu gom".

Một số đối tượng mua trước, đón đầu cơ hội và sẵn sàng chuyển nhượng cho các đối tác có nhu cầu. Khi đó, để chuyển nhượng được giá tốt, nhà đầu tư có thể sẽ gom mua thêm phần nhỏ cổ phiếu trên sàn để đẩy giá lên.

Có một yếu tố cũng cần suy xét là tính chu kỳ. Trong 100 năm trở lại đây, cứ 10 năm một lần, kinh tế thế giới lại xảy ra khủng hoảng. Thời gian từ lúc bắt đầu đến khi kết thúc của chu kỳ khủng hoảng là 5 năm.

Như vậy, lấy năm 2007 là mốc khởi phát cuộc khủng hoảng thì năm 2012 sẽ là năm kết thúc. Nghĩa là chúng ta có thêm cơ sở để tin rằng, TTCK Việt Nam sẽ đi lên từ năm 2012. Rõ ràng, một số tổ chức, cá nhân đã nhìn trước tương lai này và đang hành động.

"Dòng tiền chờ chính sách"

Ông Louis Nguyễn, Chủ tịch kiêm Tổng giám đốc Công ty Quản lý quỹ Đầu tư Saigon Asset Management (SAM)

Theo tôi cảm nhận thì dòng tiền hiện vẫn chưa có gì thay đổi. Nhà đầu tư, đặc biệt là nhà đầu tư nước ngoài vẫn lo ngại lạm phát, lãi suất, tỷ giá đang ở mức cao sẽ ảnh hưởng tiêu cực đến đồng vốn mà họ bỏ ra. Vì vậy, đa số nhà đầu tư vẫn giữ thái độ thận trọng.

Muốn thu hút dòng vốn, đặc biệt là dòng vốn ngoại, tôi cho rằng, Nhà nước cần có giải pháp cụ thể về các chính sách liên quan đến lãi suất, lạm phát, tỷ giá. Khi đó, các nhà đầu tư mới có cơ sở để tin tưởng và đổ vốn vào.

Ngoài ra, Nhà nước cần thúc đẩy cổ phần hóa để đưa hàng hóa có chất lượng cao ra thị trường… Năm 2012, chúng tôi trông đợi Nhà nước có nhiều hành động cụ thể và chương trình rõ ràng để thu vốn đầu tư nước ngoài vào TTCK và nền kinh tế.

Theo Ngọc Thủy

ĐTCK

|

|

Ngày đăng :

07/12/2011 - 9:16 AM

Theo lộ trình, sau IPO, BIDV sẽ lên sàn Hose. Xét về quy mô và tầm cỡ, sàn Hose sẽ có thêm 1 đại gia ngân hàng cùng với VCB và CTG. Dưới đây là 1 số so sánh giữa 3 đại gia này.

Sự kiện phát hành cổ phiếu lần đầu ra công chúng (IPO) của ngân hàng BIDV đang là 1 sự kiện nóng của thị trường tài chính Việt Nam. Sau khi IPO, theo lộ trình BIDV cũng sẽ lên niêm yết trên sàn Hose. Sự kiện phát hành cổ phiếu lần đầu ra công chúng (IPO) của ngân hàng BIDV đang là 1 sự kiện nóng của thị trường tài chính Việt Nam. Sau khi IPO, theo lộ trình BIDV cũng sẽ lên niêm yết trên sàn Hose.

Cùng với Vietcombank (VCB) và Vietinbank (CTG) đã niêm yết, xét về quy mô thì BIDV, VCB và CTG có thể được xếp vào hàng "đại gia" ngân hàng của Việt Nam trên Hose.

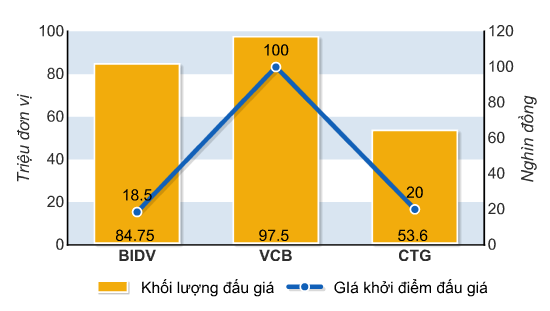

Ngày 6/12/201, BIDV đã công bố giá khởi điểm đấu giá IPO là 18.500 đồng/cp; giá đóng cửa hôm nay của VCB là 22.200 đồng/cp; giá đóng cửa của CTG là 20.200 đồng/cp.

Dưới đây là hình ảnh của 3 đại gia dưới 1 số chỉ tiêu tiêu biểu.

Xin lưu ý rằng chúng tôi không đưa ra nhận định rằng giá khởi điểm đấu giá của BIDV 18.500 đồng/cp là cao hay thấp? hợp lý và hấp dẫn hay không? mà chỉ đưa ra 1 số 1 số thông tin khái quát nhất để nhà đầu tư (cùng với các thông tin, phân tích khác) tham khảo và tự đưa ra đánh giá nhận định cho riêng mình.

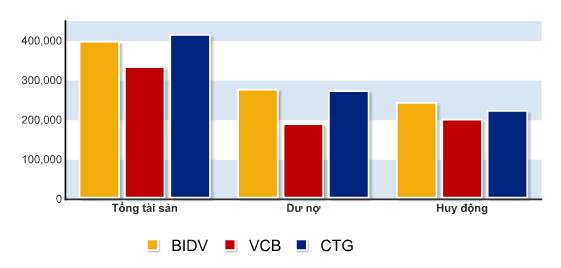

Tổng tài sản, dư nợ, huy động vốn

Tổng tài sản/Dư nợ/Huy động của 3 ngân hàng đến cuối Q3/2011

(Số liệu hợp nhất theo BCTC)

Các chỉ tiêu về tổng tài sản, dư nợ, huy động vốn thì dẫn đầu là Vietinbank (CTG), tiếp đến là BIDV và VCB.

Duy nhất chỉ có VCB là tăng trưởng dương về huy động tiền gửi của khách hàng (tăng 8,49%) trong khi tiền gửi của BIDV và VCB đều giảm.

Tăng trưởng tổng tài sản của Vietinbank cũng cao hơn so với 2 ngân hàng kia.

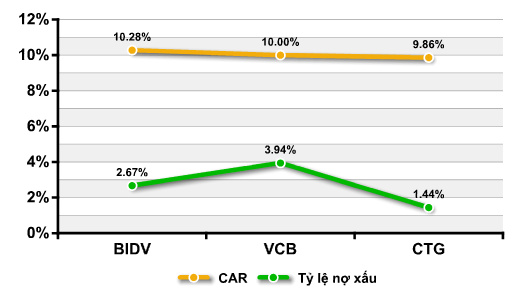

CAR, Nợ xấu

(Số liệu đến cuối Q3/2011)

Nợ xấu (nợ nhóm 3-4-5) của BIDV và VCB tương đương nhau với hơn 7.400 tỷ đồng, trong khi của CTG chưa đến 4.000 tỷ đồng.

Xét về tỷ lệ nợ xấu trên tổng dư nợ, CTG thấp nhất đạt 1,44%. Của VCB và BIDV lần lượt là 3,94% và 1,44%.

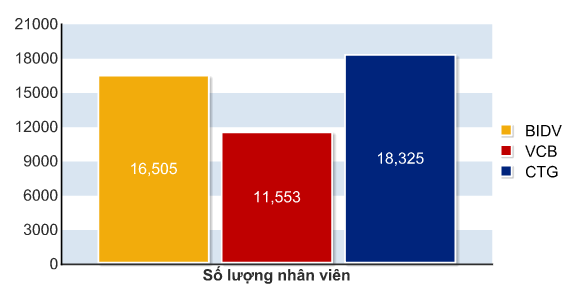

Quy mô nhân lực

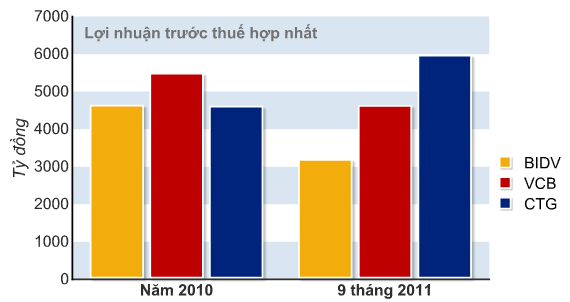

Lợi nhuận, ROA, ROE

Năm 2010, VCB có lợi nhuận trước thuế hợp nhất lớn nhất, đạt gần 5.500 tỷ đồng. Lợi nhuận của BIDV và CTG xấp xỉ nhau (~4.600 tỷ đồng).

Trong 9 tháng đầu năm nay thì lợi nhuận của CTG tăng vọt lên gần 6.000 tỷ đồng, cao hơn 30% so với cả năm 2010.

VCB đạt 4.615 tỷ đồng, lợi nhuận có thể tăng mạnh trong Q4 khi hạch toán lợi nhuận từ việc bán cổ phần của ngân hàng Shinhan Vina.

BIDV đạt 3.182 tỷ đồng LNTT 9 tháng. Theo như công bố thông tin cổ phần hóa thì LNTT 11 tháng đầu năm của ngân hàng BIDV đạt 4.100 tỷ đồng.

Theo “tiền lệ” thì lợi nhuận của VCB và CTG đã tăng mạnh sau khi cổ phần hóa.

Lượng vốn huy động qua đấu giá lần đầu

Tính theo khối lượng vốn cần huy động (khối lượng đấu giá nhân với giá khởi điểm) thì đợt đấu giá của BIDV dự kiến huy động 1.568 tỷ đồng.

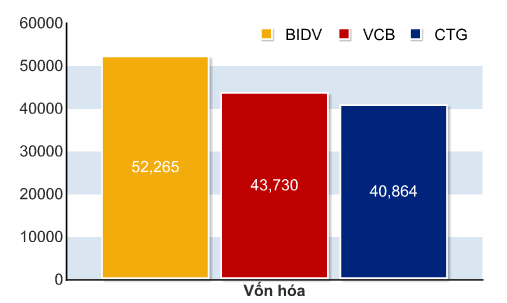

Vốn hóa

Tính theo giá khởi điểm 18.500 đồng và vốn điều lệ dự kiến thì vốn hóa của BIDV đạt hơn 52.265 tỷ đồng - lớn nhất trong số 3 ngân hàng.

Vốn hóa của CTG đã tạm tính lượng cổ phiếu đang chào bán cho cổ đông hiện hữu.

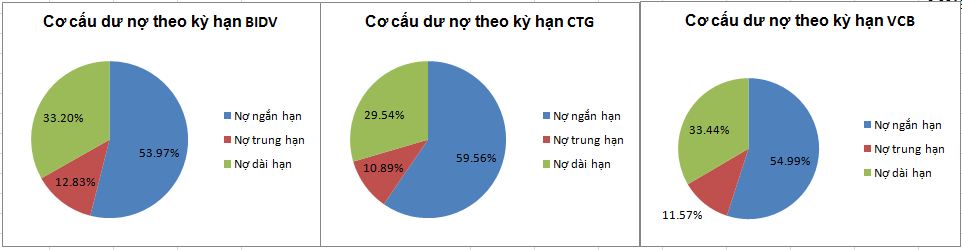

Cơ cấu dư nợ

Cơ cấu dư nợ theo kỳ hạn tại BIDV, VCB và CTG

Cơ cấu dư nợ của 3 ngân hàng đều tập trung chủ yếu ở kỳ hạn ngắn tuy nhiên phân bổ tỷ lệ có sự khác nhau. Trong khi dư nợ ngắn hạn tại BIDV và VCB chỉ 54-55% thì tỷ lệ này ở CTG lên xấp xỉ 60%.

Dư nợ cho vay dài hạn tại BIDV và VCB đều trên 33% thì tại CTG chỉ 29,54% dư nợ dài hạn. Dư nợ dài hạn cao tại BIDV do đây là ngân hàng bán buôn và được Chính phủ chỉ định là ngân hàng giản ngân các khoản vay ODA. Trong khi đó CTG sau cổ phần hóa đã chuyển hóa và phát triển dịch vụ ngân hàng bán lẻ.

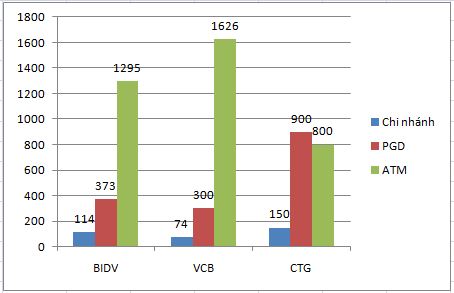

Mạng lưới

Mạng lưới của các ngân hàng

Theo thông tin từ các ngân hàng thì đến năm 2011 mạng lưới chi nhánh, phòng giao dịch của 3 ngân hàng đều phủ khắp cả nước.

Trong đó CTG phát triển mạnh số lượng PGD, tuy nhiên VCB và BIDV thì tăng trưởng mạnh số ượng ATM.

Số lượng chi nhánh của BIDV vượt qua VCB và lọt vào top 3 ngân hàng có số lượng chi nhánh và PGD trên cả nước, sau Agribank và CTG.

Theo TTVN

|

|

Ngày đăng :

07/12/2011 - 8:19 AM

Thị trường chứng khoán Mỹ vừa khép lại phiên giao dịch biến động, với các chỉ số chính đan xen tăng giảm trong bối cảnh nhà đầu tư đang đặt cược vào cuộc họp thượng đỉnh châu Âu cuối tuần này.

Cụ thể, chốt ngày 6/12, chỉ số công nghiệp Dow Jones tăng 52,30 điểm, tương ứng 0,43%, lên 12.150,13 điểm. S&P 500 tiến 1,39 điểm, tương ứng 0,11% lên 1.258,47 điểm. Nasdaq Composite giảm 6,2 điểm, tương ứng 0,23%, xuống 2.649,56 điểm.

Thị trường lạc quan sau khi tờ Financial Times dẫn lời các quan chức châu Âu cho biết, các nhà hoạch định chính sách khu vực đang thảo luận về mở rộng Quỹ Bình ổn Tài chính châu ÂU (EFSF) trước khi cuộc họp thượng đỉnh toàn khối diễn ra vào 8-9/12.

Trong cuộc họp thượng đỉnh này, dự kiến hai nền kinh tế lớn nhất Khu vực đồng Euro là Pháp và Đức sẽ yêu cầu thay đổi các quy định của Liên minh châu Âu về thực hiện trừng phạt đối với các nước thành viên vượt quá giới hạn thâm hụt ngân sách.

Thị trường hôm qua cũng lạc quan bởi lợi suất trái phiếu chính phủ của Italy và Tây Ban Nha trong các cuộc đấu giá gần đây đã giảm mạnh. Hiện các mức lợi suất trái phiếu chính phủ của hai nền kinh tế này đã không còn bị xem là không bền vững.

Điều đáng ngạc nhiên nhất là trong khi châu Á bị dao động mạnh bởi cảnh báo hạ bậc tín nhiệm của S&P đối với 15/17 nền kinh tế Khu vực đồng Euro, thì giới đầu cơ cổ phiếu trên thị trường Mỹ hầu như không quan tâm tới thông tin đáng chú ý này.

Khoảng 6,2 tỷ cổ phiếu được giao dịch trên cả ba sàn New York, American và Nasdaq, thấp hơn mức trung bình hàng ngày 7,95 tỷ cổ phiếu trong năm. Tỷ lệ mã tăng/ giảm ở sàn New York là 1.498/ 1.476, còn ở Nasdaq 1.405 mã giảm/ 1.079 mã tăng.

Tương tự như Mỹ, các sàn chứng khoán châu Âu cũng cho kết quả trái chiều. Chỉ số FTSE 100 của Anh nhích nhẹ 0,01% lên mức 5.568,72 điểm. Ngược lại, chỉ số CAC 40 của Pháp hạ 0,68% xuống 3.179,63 điểm, DAX của Đức giảm mạnh 1,27%.

Đóng cửa trước đó, chịu tác động từ thông tin S&P đưa vào diện xem xét hạ bậc tín nhiệm của 15/17 nước thành viên Khu vực đồng tiền chung châu Âu, các thị trường chứng khoán châu Á - Thái Bình Dương đồng loạt đi xuống.

S&P cho biết họ đưa ra danh sách này sau khi nhận thấy sự gia tăng một cách có hệ thống các sức ép trong Eurozone những tuần gần đây, tới mức buộc họ phải nhìn nhận tiêu cực hơn về độ rủi ro tín dụng của toàn bộ Eurozone.

S&P cho biết hãng sẽ hoàn tất đánh giá mức tín nhiệm tín dụng của Eurozone sớm nhất có thể sau Hội nghị thượng đỉnh Liên minh châu Âu (EU) bàn về khủng hoảng kinh tế dự kiến diễn ra tại Brussels (Bỉ) trong hai ngày 8 và 9/12 tới.

Tại Nhật Bản, chỉ số Nikkei 225 giảm 120,82 điểm (-1,39%) xuống 8.575,16 điểm. Hideyuki Ishiguro, chuyên gia thuộc công ty Okasan Securities nhận định động thái mới của S&P đang ảnh hưởng tiêu cực đến chứng khoán Nhật Bản.

Tại Trung Quốc, kết thúc phiên, chỉ số Shanghai Composite giảm 0,31% xuống 2.325,91 điểm, trong bối cảnh các nhà giao dịch tỏ ra lo ngại về đà tăng trưởng chậm của nền kinh tế trong nước và tình hình xấu đi của các nước châu Âu.

Tại Hồng Kông, chỉ số Hang Seng giảm 237,46 điểm (-1,24%) đóng cửa ở mức 18.942,23 điểm. Chỉ số Kospi của Hàn Quốc giảm 20,08 điểm (-1,04%) xuống 1.902,82 điểm. Chỉ số Taiex của Đài Loan hạ 2% xuống 6.956,28 điểm.

Theo Market watch

|

|

Ngày đăng :

06/12/2011 - 5:21 PM

Nếu chúng ta chờ thị trường tăng trưởng trở lại mới giải ngân thì có thể sẽ tự đánh mất những cơ hội tốt nhất, nhận định của ông Henk Ruitenberg, TGĐ Công ty Quản lý quỹ đầu tư Prudential Việt Nam.

“TTCK Việt Nam vẫn còn nhiều thách thức, nhưng không thể phủ nhận những cơ hội tốt để đầu tư dài hạn. Nếu chúng ta chờ thị trường tăng trưởng trở lại mới giải ngân thì có thể sẽ tự đánh mất những cơ hội tốt nhất”.

Đó là nhận định của ông Henk Ruitenberg, Tổng giám đốc Công ty Quản lý quỹ đầu tư Prudential Việt Nam khi trao đổi với ĐTCK về triển vọng của TTCK Việt Nam và tác động của quỹ mở đối với TTCK Việt Nam khi mô hình được phép triển khai vào đầu năm 2012.

Ông đánh giá thế nào về triển vọng mô hình quỹ mở sắp tới tại Việt Nam?

Tôi đã nghiên cứu bản dự thảo quy chế quỹ mở. Về tổng thể, bản dự thảo này được xây dựng theo tiêu chuẩn UCIST IV - Luxembourg, phù hợp với chuẩn mực quốc tế hiện hành cho hoạt động của quỹ mở.

Khung pháp lý cho hoạt động của quỹ mở ra đời là sự kiện được mong chờ với ngành quản lý quỹ nội địa. Việc cho phép quỹ mở ra đời đánh dấu một bước ngoặt lớn với thị trường vốn Việt Nam, các NĐT có thêm các công cụ mới để đầu tư, còn các công ty quản lý quỹ có thể cung cấp nhiều chuỗi sản phẩm mới phù hợp hơn với nhu cầu thực tế của thị trường.

Quỹ mở được phép hoạt động cũng tạo tiền đề cho phép ra đời các loại hình như quỹ hưu trí, một loại hình quỹ chưa hề có mặt tại Việt Nam nhưng đã phổ biến trên thế giới.

Nhưng với những khó khăn của TTCK hiện tại, đặc biệt là sự thất thế của 5 chứng chỉ quỹ đóng niêm yết khiến mô hình mới đang bị hoài nghi?

Prudential đã có kinh nghiệm huy động vốn và vận hành quỹ mở thành công tại 10 quốc gia trong khu vực châu Á. Từ thực tế này, chúng tôi cho rằng, khác với quỹ đóng, sự thành công của quỹ mở chỉ được đánh giá thấu đáo sau khoảng 5 năm hoạt động.

Nếu một quỹ mở mới ra đời chỉ thu hút được con số khiêm tốn NĐT tham gia thì chưa hẳn sản phẩm đó đã thất bại, vì chứng chỉ quỹ mở sau đó được mua bán liên tục. Nếu quỹ hoạt động hiệu quả thì chắc chắn sẽ thuyết phục được các NĐT mới tham gia, quỹ sẽ tăng trưởng về số lượng NĐT và quy mô vốn.

Ở giai đoạn đầu tiên, theo ông, các yếu tố nào sẽ quyết định đến sự thành công của sản phẩm quỹ mở?

Theo tôi, yếu tố quan trọng nhất, mang tính quyết định của sự thành công của quỹ mở phải là công tác đào tạo. Việc trang bị kiến thức đầu tư, kiến thức về quỹ mở không chỉ cần thiết với đối tượng NĐT, mà còn rất cần với các nhân viên đang làm việc trong các tổ chức phân phối của quỹ và cả nhà quản lý của các quỹ.

Từ thực tiễn hoạt động quỹ mở tại các quốc gia châu Á khác, việc đào tạo này có thể phải mất tới 5 - 10 năm. Bên cạnh đó, không thể không nhắc tới sự chuẩn bị về hạ tầng kỹ thuật, hệ thống phần mềm công nghệ, nguồn lực quản lý và các nhà cung cấp dịch vụ, vì việc vận hành quỹ mở phức tạp hơn rất nhiều so với quỹ đóng.

Để thành công, công ty quản lý quỹ đương nhiên cũng phải tiến hành các nghiên cứu, khảo sát thị trường nhằm cho ra đời các sản phẩm phù hợp dựa trên nhu cầu của các nhóm đối tượng NĐT khác nhau.

Sự thất thế của chứng khoán hiện tại có khiến các công ty quản lý quỹ nội địa e ngại cung cấp các sản phẩm mới về quỹ mở?

Chúng ta đã từng chứng kiến TTCK Việt Nam xuống đáy vào tháng 2/2009 và tăng liên tục trong 7 tháng sau đó. Nhưng tại vùng đáy này, rất ít NĐT tổ chức giải ngân.

TTCK Việt Nam vẫn còn nhiều thách thức, nhưng không thể phủ nhận những cơ hội tốt để đầu tư dài hạn. Nếu chúng ta chờ thị trường tăng trưởng trở lại mới giải ngân thì có thể sẽ tự đánh mất những cơ hội tốt nhất.

Với Prudential, chúng tôi đã có sự chuẩn bị và sẵn sàng cho sự ra đời không chỉ một mà cả chuỗi các sản phẩm cho các NĐT trong nước, phù hợp các điều kiện thị trường khác nhau.

Liệu sự ra đời của quỹ mở có đánh dấu chấm hết cho sự tồn tại của các quỹ đóng khi chứng chỉ quỹ đại chúng niêm yết đang bị thị trường chiết khấu rất cao?

Điều này sẽ không xảy ra. Thực tế, tại các thị trường Prudential đang hoạt động, mô hình quỹ đóng và quỹ mở vẫn tồn tại song song. Quỹ đóng vẫn có ưu thế cho các sản phẩm đầu tư không có tính thanh khoản cao như đầu tư bất động sàn và đầu tư vào các công ty chưa đại chúng hóa.

Vậy Prudential Việt Nam có kế hoạch chuyển đổi quỹ đóng đại chúng đang thực hiện thành quỹ mở, thưa ông?

Chúng tôi xin phép chưa đưa ý kiến về vấn đề này. Trước hết, chúng tôi phải xem khung pháp lý về quỹ mở có cho phép việc chuyển đổi được thực hiện không. Nếu có, chúng tôi sẽ làm việc với Ban đại diện Quỹ PRUBF1 để tìm hiểu nguyện vọng của các NĐT. Quyết định chuyển đổi hay không chuyển đổi sẽ do Đại hội đồng NĐT quyết định. Chúng tôi cũng sẽ phải xin ý kiến chỉ đạo, hướng dẫn của Ủy ban Chứng khoán Nhà nước về vấn đề này.

Theo Giang Thanh

ĐTCK

|