Tốc độ tăng trưởng của FPT đang chững lại, hiện tại FPT chỉ duy trì tốc độ tăng trưởng khoảng 20%/năm giảm mạnh so với mức tăng trưởng 50%/năm trong thời gian trước.

Công ty Cổ phần FPT (FPT) hoạt động trong lĩnh vực cung cấp các sản và dịch vụ công nghệ thông tin, viễn thông và đầu tư. Hoạt động kinh doanh bao gồm 7 mảng chính là Viễn thông (FPT telecom), thương mại (FTG), tích hợp hệ thống (FIS), phần mềm (Fsoft), giáo dục đào tạo (FPT university), tài chính, ngân hàng, bất động sản.

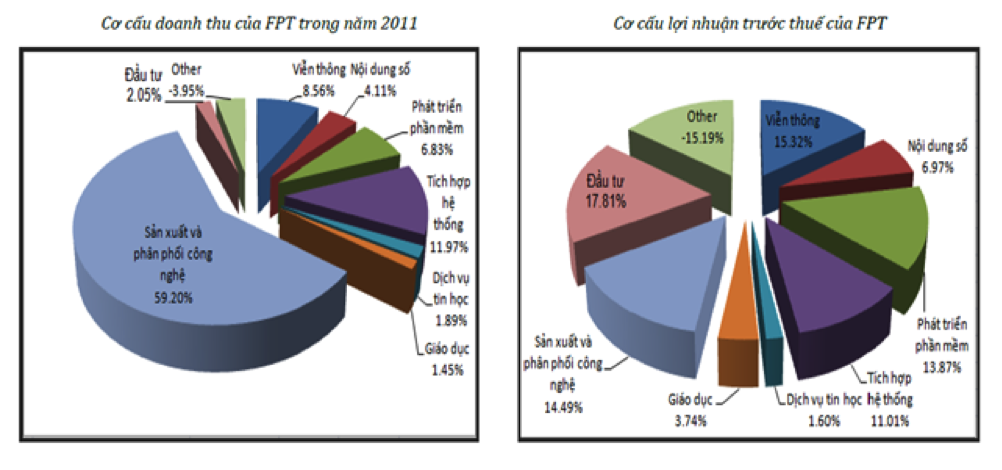

Doanh thu FPT tăng trưởng bình quân 16%/năm và LNST tăng trưởng 26,2% trong giai đoạn 2008 – 2011 nhờ những lĩnh vực có biên lợi nhuận cao như phần mềm, viễn thông, giáo dục.

FTG: Có ảnh hưởng lớn nhất tới doanh thu nhưng FPT telecom, Fsoft, FIS đóng góp ít doanh thu lại đem về gần 60% LNTT. Giáo dục cũng là lĩnh vực phát triển nhanh đóng góp 5,37% vào LNTT năm 2011.

FIS: Dẫn đầu trong lĩnh vực tích hợp hệ thống với doanh thu gấp 3 lần đối thủ gần nhất là CMC-SI, Công ty có lợi thế trong phân khúc ERP đang phát triển nhanh và đang vươn ra thị trường quốc tế như Lào, Campuchia, Singapore, Nigeria…. Năm 2011, FIS đã hoàn thành kế hoạch doanh số 4.232 tỷ VND. LNTT đạt 577 tỷ VND , tăng trưởng 19% so với năm 2010.

Fsoft: Thị trường gia công phần mềm được phân chia theo khu vực địa lý gồm có Nhật Bản, Hoa Kỳ, châu Âu, châu Á Thái Bình Dương. Fsoft phải cạnh tranh với các công ty thuê ngoài trên toàn cầu. Tại thị trường châu Á Thái Bình Dương, Fsoft có lợi thế hơn nhờ có sự tương đồng về văn hóa nhưng kém thuận lợi về trình độ tiếng Anh so với các công ty Ấn Độ. Chi phí lao động công nghệ thông tin ở Việt Nam thấp thứ 7 so với chi phí tại Mỹ. Doanh số của Fsoft tăng trung bình 29%/năm và hơn 50% doanh thu tới từ thị trường Nhật. Điện toán đám mây đang là lĩnh vực tiềm năng của lĩnh vực gia công phần mềm.

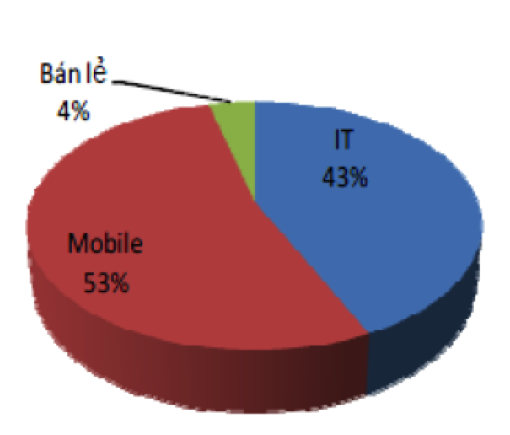

FTG: FTG dẫn đầu trong các lĩnh vực phân phối các sản phẩm công nghệ thông tin và điện thoại di

động. Đối thủ cạnh tranh khác là Petrosetco, nhà phân phối độc quyền khác của Nokia tại Việt Nam (chiếm 55% thị phần Nokia), Viettel, Vinaphone, và thế giới di động…Gần đây có thông tin Nokia sẽ ngừng hợp đồng phân phối với Petrosetco, còn phía Petrosetco vẫn chưa có ý kiến chính thức gì.

Tốc độ tăng trưởng của FTG được hỗ trợ bởi xu hướng tăng đầu tư cho lĩnh vực công nghệ thông tin (dự báo tăng trưởng ở mức 12-15%/năm) và chiến lược tập trung ưu tiên ngành công nghệ thông tin của chính phủ.

FPT university: Giáo dục đang dần trở thành nguồn thu nhập quan trọng của FPT. FPT đang tiến hành xây dựng cơ sở vật chất cho Đại học FPT ở công viên phần mềm Hòa Lạc với dự kiến sẽ chứa khoảng 10.000 sinh viên. Bằng cách tập trung vào việc đào tạo các sinh viên tốt nghiệp ngành công nghệ thông tin, FPT sẽ luôn tiếp nhận được đội ngũ nhân viên IT có trình độ chuyên môn cao.

Doanh thu từ mảng giáo dục có thể tăng trưởng khoảng 30%/năm trong 5 năm tới trong khi mức thuế thu nhập doanh nghiệp là 5% do FPT được ưu đãi thuế trong vòng 9 năm kể từ năm 2010.

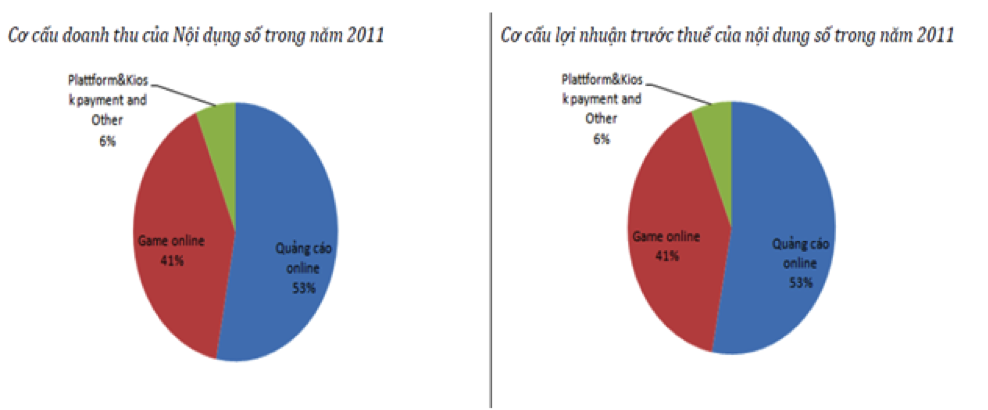

Nội dung số: FPT Online cung cấp các dịch vụ trực tuyến bao gồm trang tin tức trực tuyến, thương mại điện tử, quảng cáo trực tuyến, game online. Đây là lĩnh vực rất có tiềm năng ở Việt Nam. Việt Nam xếp hạng 18/20 về số người sử dụng internet nhiều nhất trên thế giới.

Đây cũng là lĩnh vực chịu sự cạnh tranh khốc liệt từ các đối thủ trong nước như VCCorp, VNG, và những gã khổng lồ thế giới như Facebook, Google, Yahoo… Game online là một trong những lĩnh vực đang có doanh thu tốt nhất trong mảng nội dung số, tuy nhiên đây là lĩnh vực nhạy cảm mà dư luận xã hội thường lên án khiến chính sách nhà nước có xu hướng thắt chặt. Năm ngoái, nội dung số tăng trưởng tới 169% và dự kiến trong năm nay mảng này cũng đạt mức tăng trưởng 80% là nhóm tăng trưởng mạnh nhất của FPT vào lúc này.

Lĩnh vực bất động sản: FPT hiện đang có một số các dự án như công viên phần mềm Hòa Lạc, thành phố FPT Đà Nẵng và FPT Building ở số 89 đường Láng Hạ nhưng đang ở giai đoạn khởi đầu và chưa có khả năng sinh lời trong tương lai gần.

Lĩnh vực tài chính, ngân hàng: Đây không phải là lĩnh vực thế mạnh của FPT. Các công ty trong lĩnh vực này cũng chưa đóng góp nhiều vào lợi nhuận chung của tập đoàn. Trước khi bán cho Doji thì ngân hàng Tiên Phong là công ty liên kết của FPT và kế toán theo phương pháp vốn chủ sở hữu nhưngtới thời điểm hiện tại, Tiên Phong chỉ là khoản đầu tư tài chính dài hạn của FPT.

Đánh giá kết quả kinh doanh 2011

Năm 2011 là một năm đầy khó khăn với nền kinh tế thế giới và Việt Nam nhưng FPT vẫn duy trì mức độ tăng trưởng tốt. Doanh thu tăng mạnh trong 4 năm qua là nhờ nội dung số tăng trưởng 169,36% và FTG tăng 22,13% còn các lĩnh vực then chốt khác vẫn duy trì tăng trưởng.

Tỷ suất lợi nhuận gộp của FPT giảm so với năm 2010 nhưng tỷ suất lợi nhuận thuần và tỷ suất lợi nhuận ròng lại gia tăng do việc tái cấu trúc phát hành thêm cổ phiếu hoán đổi cổ phiếu các công ty con FIS, Fsoft, FTG. Điều này khiến FPT trở thành cổ đông duy nhất nắm giữ 100% vốn tại các công ty con.

·Việc sáp nhập này đã khiến chi phí quản lý doanh nghiệp giảm 5% do bộ máy quản lý được sắp xếp lại.

·Việc nâng tỷ lệ sở hữu lên 100% đã khiến chỉ tiêu “lợi ích cổ đông thiểu số” bằng 0 giúp gia tăng lợi nhuận ròng cho công ty.

·Doanh thu tài chính tăng mạnh tăng 87,7 tỷ do FPT có lượng tiền mặt dồi dào trong môi trường lãi suất cao. Năm 2011, FPT đã bỏ mất chi phí cơ hội của khoản lãi tiền gửi của 708 tỷ đồng đặt cọc trong thương vụ EVN Telecom.

·Việc tái cấu trúc cũng khiến EPS tăng thêm khoảng 7,6% do tốc độ tăng trưởng ROE của các công ty con của FPT tăng nhanh hơn so với tập đoàn.

Đánh giá về dòng tiền

Trên góc độ báo cáo hợp nhất, không có sự quan ngại nào về khả năng thanh toán các khoản vay ngắn hạn cũng như dài hạn dựa trên các tính toán dòng tiền tạo ra từ nghĩa vụ vay nợ. Cuối năm 2011, FPT có số dư vay vốn ròng là 4.675 tỷ đồng trong khi đó năm 2011, EBITDA của tập đoàn là 3.127 tỷ đồng. Nghĩa là nếu vẫn duy trì khả năng tạo tiền như năm 2011, FPT chỉ mất chưa tới nửa năm để trả hết gốc vay.

Kết quả kinh doanh Q1/2012 của FPT

FPT công bố kết quả kinh doanh Q1/2012 với doanh thu thuần giảm 12,37% và lợi nhuận ròng tăng 14,83%. Doanh thu thuần sụt giảm là do doanh thu từ lĩnh vực bán lẻ sụt giảm khá do người tiêu dùng hạn chế chi tiêu do thu nhập bị bào mòn sau chuỗi lạm phát phi mã trong những năm qua. Mặc dù vậy, lợi nhuận ròng vẫn tăng là do FPT tiết kiệm được hơn 181 tỷ đồng chi phí tài chính do tỷ giá ổn định.

6 vấn đề quan tâm

• Khoản đầu tư hơn 400 tỷ vào ngân hàng Tiên Phong được coi là khoản đầu tư dài hạn. Đây là số tiền lớn và FPT áp dụng phương pháp trích lập dự phòng theo vốn chủ sở hữu. Ngân hàng Tiên Phong thuộc nhóm ngân hàng bị kiểm soát và thực hiện tái cơ cấu cho thấy đơn vị này đang gặp khó khăn và kết quả hoạt động kinh doanh có lẽđã làm sụt giảm vốn chủ sỡ hữu. Do vậy, có thể trong Q2/2012, FPT sẽ phải trích lập dự phòng khoản đầu tư tài chính dài hạn này nhưng không ảnh hưởng nhiều do tỷ lệ trích lập theo số vốn góp và khoản đầu tư cũng chỉ chiếm khoảng 6% tổng tài sản.

• Trên báo cáo tài chính có khoản đầu tư tài chính ngắn hạn ủy thác qua EVN Financevới số tiền là 879 tỷ đồng. FPT mới thu về từ EVN Telecom 708 tỷ tiền đặt cọc nhưng lại ủy thác qua EVN Finance – một công ty con của tập đoàn điện lực nên đây là dấu hỏi đối với nhiều nhà đầu tư. Cũng có một khả năng là FPT ủy thác cho EVN Finance mua lại trái phiếu kèm chứng quyền của mình (FPT từng tuyên bố có thể mua lại trái phiếu này).

• FPT có rủi ro pha loãng cao: Khi niêm yết vào 10/2006, FPT có số lượng cổ phiếu lưu hành là 60.8 triệu. Hiện giờ tổng số lượng cổ phiếu lưu hành là 216 triệu đơn vị, bằng 3.6 lần so với lượng cổ phiếu lưu hành ban đầu. Tổng lượng cổ phiếu lưu hành tăng chủ yếu do việc phát hành cổ phiếu thưởng, trả cổ tức bằng cổ phiếu và phát hành thêm để thực hiện hoán đổi. Khả năng bị pha loãng tiếp nếu vào tháng 09/10/2012,toàn bộ 1800 tỷ đồng của các trái chủ đồng ý chuyển đổi cổ phiếu thì sẽ có thêm 19,5 triệu cổ phiếu nữa đưa vào lưu hành. Ngoài ra, FPT có thể phát hành thêm 33 triệu cổ phiếu để hoán đổi với FPT Telecom theo tỷ lệ 1 FPT đổi 1,5 FPT Telecom. Như vậy, nếu tất cả các sự kiện đều diễn ra, tổng số cổ phiếu trong năm tới của FPT có thể lên tới 322,6 triệu cổ phiếu. Nhưng hai trường hợp sau hiện tại là chưa rõ ràng bởi trái chủ có đồng ý mua cổ phiếu hay không phụ thuộc vào việc giá cổ phiếu FPT có cao hơn giá mua chuyển đổi hay không. Trong khi đó SCIC cho biết họ chưa có kế hoạch thoái vốn khỏi FPT.

• Tốc độ tăng trưởng của FPT đang chững lại trong những năm gần đây. Hiện tại FPT chỉ duy trì tốc độ tăng trưởng khoảng 20%/năm giảm mạnh so với mức tăng trưởng 50%/năm trong thời gian trước. Tất nhiên tốc độ tăng trưởng 20%/năm không phải là thấp nhưng dấu hiệu suy giảm đang ngày càng rõ nét. FPT đang tìm cách mở rộng lĩnh vực kinh doanh để duy trì tốc độ tăng trưởng. Năm ngoái FPT định tham gia vào lĩnh vực viễn thông khi tham gia đàm phán mua lại EVN Telecom nhưng kết quả không như ý. Hiện tại, FPT cũng đang "nhăm nhe" nhảy sang cung cấp truyền hình cáp và tuyên bố dùng 500-700 tỷ để tham gia hoạt động M&A (có thể tập trung vào mảng nội dung số). Trong chiến lược này, FPT cũng đã thất bại với việc tham gia vào lĩnh vực ngân hàng và chưa gặp hái được thành quả ở lĩnh vực bất động sản.

• Một "cờ đỏ" với FPT chính là việc công ty đang sử dụng việc mua bán sáp nhập nội bộ với các công ty con. Việc sáp nhập này sẽ giúp FPT tăng EPS, ROE…nhưng đây chỉ đơn thuần là sự tăng trưởng dựa trên thủ thuật kế toán chứ không phải do sự tăng trưởng theo chiều sâu của doanh nghiệp.

Hiện tại FPT vẫn thuộc nhóm công ty tăng trưởng cao và có tiềm năng phát triển lớn. FPT luôn được các nhà đầu tư nước ngoài sở hữu đủ 49% mỗi khi room được mở ra. Orchid Fund Private Limited trong một thời gian ngắn đã mua và nâng tỷ lệ sở hữu lên 11%. Do vậy, có thể thấy rằng rủi ro pha loãng của FPT cũng có thể là một điểm nhấn đối với cổ phiếu này khi nhà đầu tư ngoại có thể tăng mua và đẩy giá cổ phiếu lên.