|

Ngày đăng :

29/11/2011 - 12:00 AM

Bất chấp những biến động tốt của thị trường chứng khoán thế giới đêm qua và sáng nay, thị trường Việt Nam là chứng kiến một phiên giao dịch chán nản hết mức và dòng tiền hào hứng hôm qua dường như đã bốc hơi.

Điều gì khiến dòng tiền không tham gia nhiệt tình nữa, sau khi không ít nhà đầu tư đua giá ngay phiên trước, thậm chí đua trần ở rất nhiều mã? Có thể hôm qua chỉ là một bull-trap và dòng vốn đã hạn hẹp lại bị kẹt lại thêm, hoặc, hôm nay chỉ là một phiên buông của các dòng tiền lớn. Điều gì khiến dòng tiền không tham gia nhiệt tình nữa, sau khi không ít nhà đầu tư đua giá ngay phiên trước, thậm chí đua trần ở rất nhiều mã? Có thể hôm qua chỉ là một bull-trap và dòng vốn đã hạn hẹp lại bị kẹt lại thêm, hoặc, hôm nay chỉ là một phiên buông của các dòng tiền lớn.

Dù khả năng nào xảy ra thì rõ ràng nếu không có lực đẩy mới, thị trường vẫn cứ lên xuống thất thường một cách khó lý giải. Một lần nữa thị trường đã cho thấy quá trình tìm đáy luôn kéo dài và đua giá cao luôn gặp rất nhiều rủi ro.

Chuyển biến hôm nay là xấu vì số lượng cổ phiếu giảm mạnh trở lại sau khi đạt giá đỉnh tăng lên mức cao. Độ rộng thị trường lại nghiêng sang hướng tiêu cực, đặc biệt trên sàn Hà Nội. Thanh khoản thấp, biên độ dao động cao vẫn là biểu hiện quen thuộc của tình trạng cầu yếu.

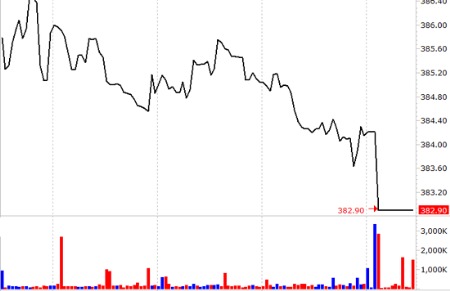

Trong khi VN-Index còn có dao động tăng giảm nhờ vài mã lớn, HNX-Index hình thành một đường dốc đi xuống thẳng băng từ đầu đến cuối phiên. Các cổ phiếu đầu cơ quan trọng nhất như KLS, PVX, VND đều tỏ ra yếu ở những bước giá trên tham chiếu. Thậm chí mức hỗ trợ 10.000 đồng ở KLS, VND mới giành được phiên trước đã lại “thất thủ” trước áp lực bán mạnh.

Thống kê giao dịch của KLS và VND, tại mức 10.100 đồng và 10.000 đồng, giao dịch tập trung dày đặc và chủ yếu là do người bán khớp vào dư mua. Dĩ nhiên cơ hội cho hai mã này quay lại “tái chiếm” ngưỡng 10.000 đồng vẫn còn, nhưng có lẽ chỉ khi khối lượng chặn mua vùng giá thấp được đẩy lên cao hơn.

Cả hai sàn hầu như không có diễn biến kịch tính nào đáng chú ý. Tốc độ giao dịch chậm trong một trạng thái buồn tẻ bất ngờ. Tâm lý hưng phấn hôm qua bị dội một gáo nước lạnh đáng kể khi đến 9h30 mới lèo tèo hơn 100 tỷ đồng giá trị khớp lệnh tại HSX. Những gợn sóng hồi của sàn này càng khiến nhà đầu tư chán nản hơn, khi độ rộng đi ngược với diễn biến Index. Những cổ phiếu lớn như BVH, MSN, VIC, VNM hôm qua hãm đà tăng của chỉ số, hôm nay lại góp phần kìm đà giảm.

Đáng chú ý nhất trên HSX có lẽ chỉ có MBB, không phải ở giá, mà là động thái mua vào mạnh ngay trên sàn khớp lệnh của nhà đầu tư nước ngoài. Trên 51% thanh khoản của MBB là nhờ khối ngoại mua ròng sau những ngày chủ yếu gom bằng hình thức thỏa thuận. Lực đỡ này giúp MBB tăng khá tốt, dù nhà đầu tư trong nước tranh thủ xả hàng cũng rất mạnh. Về cuối phiên MBB không đủ sức trụ lại ở ngưỡng cao nhất 12.900 đồng, thậm chí còn bị ép về 12.800 đồng bằng khối lượng bán lớn.

Như đã nói mấy hôm trước, khi cung giá thấp khá cạn thì khả năng tăng giá là lớn. Tuy nhiên “vấn nạn” lại ở chỗ người bán phản ứng hơi nhanh khi có giá tốt. Nhu cầu cắt lỗ, cơ cấu danh mục lại tăng lên mỗi khi người mua đẩy giá lên. Tình trạng này không phải hôm nay mới diễn ra mà kéo dài từ tuần trước đưa người mua thay đổi trạng thái tâm lý một cách thất thường.

Ngoài câu chuyện tiền, sự thay đổi thất thường nói trên có thể dẫn đến tình trạng tiêu cực hơn là người cầm tiền càng ngày càng co cụm vì ngại rủi ro. Thị trường trơ với thông tin hỗ trợ không phải là điều hay. Thậm chí nhà đầu tư có thể cảm nhận như thị trường liên tục gài bẫy và liên tục mắc lỗi có vị thế ngược với xu hướng.

Các suy luận thông thường trong tình trạng thanh khoản yếu như hôm nay là “test” cung, “đè gom”, “chưa gom đủ nên chưa cho lên”… Những suy luận này có thể đúng, nhưng cũng có thể là võ đoán. Tín hiệu khẳng định quan trọng nhất vẫn là tiền phải vào đủ lớn vì một xu hướng tăng chắc chắn luôn cần nhiều tiền để đảm bảo độ bền và sức mạnh.

Lượng tiền vào thị trường từ tuần trước đến nay có lúc tăng lúc giảm, nhưng chắc chắn là thất thường và xu hướng bình quân vẫn là giảm. Liệu những phiên giá trị khớp lệnh tăng lên có phải là tín hiệu của dòng tiền lớn nhập cuộc, hay chỉ là sự hưng phấn nhất thời của dòng tiền thường trực từ những người bám sàn? Hô hào luôn dễ hơn là bỏ tiền thực vào mua!

Lan Ngọc

VnEconomy.vn

|

|

Ngày đăng :

29/11/2011 - 12:00 AM

Cổ phiếu VKP của Công ty Cổ phần Nhựa Tân Hóa tuần qua thu hút sự chú ý của thị trường, khi là mã chứng khoán đầu tiên rơi xuống dưới ngưỡng 1.000 đồng. Tuy nhiên, trong ba phiên giao dịch gần đây, VKP lại tăng trần liên tục với thanh khoản khá tốt.

VKP đã lập kỷ lục về khối lượng khớp lệnh trong vòng 7 tháng trở lại đây vào ngày 25/11 vừa qua, với trên 100.000 đơn vị. Giá giao dịch ở mức kịch trần. Thực ra VKP chỉ có 3 bước giá là sàn - tham chiếu - trần nên biến động tính theo phần trăm “ngoài khung” (trên 10% mỗi phiên). Tính chung 3 phiên tăng giá liên tục, VKP đem lại mức sinh lời tới 50%, mặc dù thực chất giá cổ phiếu này chỉ tăng từ 600 đồng lên 900 đồng.

Việc VKP tăng giá liên tục với thanh khoản khá tốt đang khiến thị trường có những quan điểm đánh giá khác nhau.

Có ý kiến cho rằng VKP cũng có thể là cơ hội cho những nhà đầu tư ưa mạo hiểm vì giá giao dịch hiện quá thấp theo đúng nghĩa đen. Lượng vốn cần thiết để mua khối lượng lớn không đáng là bao, thậm chí có thể “làm giá” dễ dàng.

Quan điểm ngược lại thì cảnh báo về một nguy cơ tại những mã như VKP, vốn trải qua quá trình lỗ triền miên, nợ nần chồng chất và có nguy cơ bị “đá” khỏi sàn niêm yết, thậm chí là phá sản do không trả được nợ. Như vậy, nhà đầu tư mua vào VKP mấy hôm nay đang chơi trò may rủi và có nguy cơ mất thanh khoản do bị hủy niêm yết, thậm chí là bài học DVD có thể lặp lại.

Dĩ nhiên nhà đầu tư chấp nhận rủi ro với VKP cũng có lý do riêng của mình. Ngay với trường hợp của DVD, kể cả khi lãnh đạo doanh nghiệp vướng vào lao lý, doanh nghiệp bị nghi ngờ kinh doanh lòng vòng, tạo doanh thu ảo… thì vẫn có không ít nhà đầu tư ham hố. Liệu VKP có đi lại vào vết xe đổ của DVD và nhà đầu tư có lặp lại sai lầm trong quá khứ?

Trước hết, rủi ro đầu tiên và gần như chắc chắn sẽ xảy ra, là nguy cơ mất thanh khoản với VKP khi cổ phiếu này bị hủy niêm yết. Theo quy định, cổ phiếu sẽ bị hủy niêm yết khi doanh nghiệp có kết quả sản xuất, kinh doanh lỗ liên tục trong 3 năm hoặc tổng số lỗ lũy kế vượt quá vốn chủ sở hữu trong báo cáo tài chính năm gần nhất.

Do vậy, VKP cần có “phép thần” mới thoát khỏi quy định này. Năm 2009 VKP lỗ 50,27 tỷ đồng. Năm 2010 VKP lỗ tiếp 35,74 tỷ đồng. Theo báo cáo tài chính quý 3/2011, VKP lỗ 9,39 tỷ đồng, nâng tổng mức lỗ lũy kế 3 quý đầu năm lên 30,77 tỷ đồng.

Khả năng đảo ngược tình thế trong quý 4 năm nay gần như là bất khả thi, tức là nguy cơ lỗ 3 năm liên tiếp là gần như chắc chắn. Ngay trong kế hoạch năm, VKP cũng đã xác định tiếp tục lỗ.

Với khoản lỗ lũy kế các năm lên tới 116,87 tỷ đồng, vốn chủ sở hữu của VKP tính đến hết quý 3/2011 chỉ còn 34,41 tỷ đồng.

Như vậy, thời điểm hủy niêm yết của VKP chỉ còn tính bằng tháng. Ngay sau khi có báo cáo tài chính kiểm toán năm 2011, HSX sẽ căn cứ vào đó để ra quyết định hủy niêm yết.

Câu hỏi đặt ra là những nhà đầu tư mua vào VKP mấy phiên gần đây có lường trước rủi ro này hay không? Sau bài học DVD, có lẽ đa số nhà đầu tư đều cảnh giác với những cổ phiếu của doanh nghiệp có kết quả kinh doanh lỗ liên tục nhiều quý. Tuy nhiên, vẫn có thể có nhà đầu tư chấp nhận rủi ro mạo hiểm theo hai khả năng. Thứ nhất là đầu cơ ngắn hạn và xác định sẽ thoát ra trước thời điểm VKP bị hủy niêm yết. Thứ hai là chấp nhận đầu tư dài hạn với cơ hội VKP sẽ tái cơ cấu thành công.

Về khía cạnh dài hạn, vấn đề cơ bản nhất của VKP lúc này là xử lý nợ. Theo báo cáo tài chính quý 3/2011, VKP có tổng nợ 234,16 tỷ đồng, trong đó nợ ngắn hạn là 168,87 tỷ đồng, nợ dài hạn là 65,29 tỷ đồng.

Áp lực lớn nhất vẫn là khoản 168,87 tỷ đồng nợ ngắn hạn. Theo giải trình của VKP, các khoản vay cũ tồn đọng quá lớn khiến công ty mỗi tháng phải trả tới 2 tỷ đồng tiền lãi. Nếu trả dứt điểm được nợ thì cơ hội hồi phục của VKP không phải là không có.

Tuy nhiên vấn đề là lấy đâu ra nguồn vốn để trả nợ? Với kết quả kinh doanh lỗ liên tục nhiều quý, có lẽ VKP chỉ còn nước phát hành riêng lẻ để huy động vốn. Điều này trên thực tế là rất khó, nhưng không phải là bất khả thi. Liệu có “Mạnh Thường Quân” nào sẵn lòng rót vốn vào VKP hay cho vay dài hạn để cơ cấu nợ?

Một khả năng nữa là VKP dùng mọi biện pháp để thuyết phục chủ nợ thực hiện giãn nợ. Trong cơ cấu nợ ngắn hạn, khoản phải trả cho người bán chiếm một phần rất lớn, tới 67,64 tỷ đồng. Phần còn lại khoản chi phí phải trả là 10,74 tỷ đồng.

Điểm tích cực trong trường hợp của VKP là hoạt động sản xuất kinh doanh chính có chuyển biến tích cực và dòng tiền lưu chuyển thuần từ hoạt động này vẫn dương. Theo số liệu đến 30/9/2011, VKP có dòng tiền thu từ bán hàng, cung cấp dịch vụ và doanh thu khác là 168,35 tỷ đồng. Sau khi trừ đi các khoản chi, lưu chuyển tiền thuần còn hơn 11,58 tỷ đồng.

Điều này có thể hiểu là VKP vẫn sản xuất và bán được hàng. Giải trình quý 3 của VKP cũng xác nhận trong quý này công ty đã kiểm soát được chi phí sản xuất và giữ vững đơn hang. Doanh thu bán hàng quý 3 tăng 7% so với quý 2/2011. Tuy nhiên chi phí bán hàng quý 3 bị tăng 64% so với quý 2 do một số đơn hàng nhập khẩu không kịp tiến độ giao hàng nên phải xuất bằng đường hàng không làm cước phí vận chuyển tăng lên.

Tóm lại, vấn đề của VKP thuần túy là vấn đề của hoạt động sản xuất kinh doanh không hiệu quả. Trong giai đoạn khủng hoảng, doanh nghiệp gặp khó khan về sản xuất là bình thường. Dĩ nhiên mức độ trầm trọng có thể khác nhau. Khả năng tái cơ cấu, làm hồi sinh VKP là có thể (dù không hề đơn giản), và bản chất vấn đề khác với trường hợp của DVD.

Khánh Hà

VnEconomy.vn

|

|

Ngày đăng :

28/11/2011 - 12:00 AM

Tin tức tốt nhất và duy nhất mà TTCK tiếp nhận được trong tuần qua là tại buổi trả lời chất vấn trước Quốc hội, lần đầu tiên Thủ tướng chính phủ đã đề cập đến cụm từ "gói giải pháp ổn định vĩ mô", trong đó có biện pháp phục hồi TTCK và thị trường bất động sản (BĐS).

Theo cách hiểu chung của giới điều hành và cả giới đầu tư, có thể không có sự khác biệt nhiều giữa từ "biện pháp" và "giải pháp" (dĩ nhiên "giải pháp" có ý nghĩa và quy mô to lớn hơn là "biện pháp").

Cũng cần nhắc lại là từ cuối tháng 5 năm nay, Chính phủ đã từng đề cập đến khả năng ổn định tình hình cho TTCK. Nhưng từ đó đến nay, 6 tháng đã trôi qua với đà tuột dốc đến gần 40% của chỉ số HNX. Điều đó cho thấy dường như chính sách luôn đi chậm hơn thực tế, mà cụ thể là Ủy ban Chứng khoán Nhà nước (UBCKNN) đã quá chậm chạp trong việc đề xuất cho Chính phủ những biện pháp khả thi nhằm hồi sức lập tức cho thị trường.

Câu hỏi được các nhà đầu tư quan tâm hiện nay có lẽ không ngoài những giải pháp, hoặc biện pháp nào nằm trong gói ổn định kinh tế vĩ mô, mà thực chất là gói kích cầu, có thể được Chính phủ ban hành trong thời gian tới.

Nếu những giải pháp trong gói kích cầu có liên quan đến TTCK cũng chỉ là nội dung của kế hoạch hành động năm 2012 của UBCKNN, liệu có thể hy vọng vào một lực kích thích nào đó nhằm vực dậy thị trường?

Thực tế kế hoạch của UBCKNN, kết quả tiếp theo từ chỉ đạo của Bộ Tài chính, đã không nhận được phản hồi tích cực của thị trường từ hai tuần qua. Không những không hồi phục, thị trường vẫn tiếp tục sắc đỏ, với HNX liên tục lập đáy mới trong lịch sử tồn tại của chỉ số này.

Tất nhiên, chúng ta có thể dự đoán được phần nào những giải pháp mà gói kích cầu nêu ra. Chẳng hạn như việc giảm thuế 50% cho thu nhập cá nhân của nhà đầu tư chứng khoán đến hết năm 2012 - một chủ trương mà đã được Quốc hội thông qua từ đầu tháng 8/2011 và nhà đầu tư cũng đã quá biết. Cũng có thể sẽ xuất hiện chỉ đạo cho ngân hàng thương mại "nới lỏng tín dụng" đối với việc cho vay chứng khoán, mà bằng chứng là từ tháng 9/2011, Ngân hàng BIDV đã trở thành tổ chức đầu tiên xác nhận có thể cho vay đầu tư chứng khoán với mức lãi suất 19%/năm.

Nhưng điều ngán ngại là từ tháng 9 đến nay, sau động thái của BIDV, đã chưa có một hành động tiếp ứng nào diễn ra từ các ngân hàng khác. Cũng từ tháng 9 đến nay, dòng tiền trong chứng khoán đã được xác nhận rút ra nhiều hơn là nạp vào. Hiện tượng vài ba công ty chứng khoán như SME bị mất thanh khoản đã phản ánh những dấu hiệu ban đầu cho một cơn khủng hoảng mới của khối môi giới cổ phiếu.

Trong khi đó, vào tháng 11/2011 lại có xác nhận về ít nhất vài ngân hàng như An Bình, Ocean đã mở cửa lại đối với cho vay mua nhà, tuy vẫn với lãi suất khá cao. Sau một văn bản của Ngân hàng nhà nước vào giữa tháng 11 về loại trừ 4 nhóm đối tượng BĐS khỏi khu vực phi sản xuất, nhà đầu tư đã thấy rõ là quy định này chẳng hề tạo ra tác động hỗ trợ nào cho TTCK.

Mối quan hệ giữa hai TTCK và thị trường BĐS tiếp tục bị mất cân đối khi mới đây Thủ tướng đã ký một quyết định giảm 50% tiền thuê đất cho một số doanh nghiệp. Phải chăng BĐS đang được "ưu ái" hơn chứng khoán?

Khách quan mà xét, hình như mọi việc đang diễn ra thuận lợi hơn cho thị trường BĐS. Khi "biến cố" xảy ra tại hai dự án Petro Landmark và An Tiến, nhiều nhà đầu tư chứng khoán đã mang tâm tưởng chờ đợi một chiến dịch lao dốc mạnh của giá BĐS, hầu mong các chủ đầu tư nhà đất cũng phải thấm "cảnh ngộ" của doanh nghiệp chứng khoán.

Tuy vậy lại đã không hề có sóng giảm tiếp theo nào của địa ốc. Điều trớ trêu là trong khi mặt bằng giá căn hộ và đất nền vẫn gần như tiếp tục bò ngang với thanh khoản gần như bằng không, thì chỉ số chứng khoán lại vẫn tiếp tục trôi theo kiểu Hy Lạp.

Không còn xuất hiện quá nhiều bài viết về sự bĩ cực của thị trường BĐS trên mặt báo chí, mà thay vào đó là hàng loạt tiêu đề thời sự hơn về tình thế cùng cực của TTCK trong những ngày gần đây. Một lần nữa, giới phân tích phải nhìn lại hiện tượng thanh khoản giảm sút dần trên cả hai sàn, đặc biệt là sàn HNX.

Điểm số có lẽ không còn quá quan trọng, vì trước hay sau thì chỉ số HNX cũng sẽ lập đáy mới. Nhưng kinh khủng nhất là chuyện mua được mà bán không được, như nhiều nhà đầu tư đã công khai thừa nhận. Nếu thị giá của cổ phiếu VKP tại sàn HOSE chi còn 600-700 đồng thì cũng có 40-50 cổ phiếu khác đang trong tình trạng dần cạn kiệt thanh khoản. Với những cổ phiếu này, dù mức giá đã trở thành không tưởng, nhà đầu tư cũng run tay không dám quăng tiền vào.

"Chưa bao giờ TTCK lại tồi tệ như hiện nay!" - người ta lại phải thốt lên cái điều đã từng thốt lên không biết bao nhiêu lần từ đầu năm đến nay. Tình hình hiện thời vừa giống với giai đoạn cuối năm 2008 về nỗi ám ảnh lao dốc và mất giá, nhưng lại khác khá nhiều khi đầu năm 2009 khối lượng và giá trị giao dịch vẫn không sa sút như hiện nay. Tình hình như thế phản ánh hệ quả gì? Chẳng lẽ TTCK lại bị bỏ rơi hoàn toàn, mà hiện tượng kiệt quệ thanh khoản là một minh chứng sống động nhất?

Hoàn toàn chưa có gì để lạc quan về thị trường trong ngắn hạn, khi vào tuần trước vẫn tái diễn cảnh những mã cổ phiếu có vốn hóa siêu lớn như BVH, MSN, VIC được làm giá và thậm chí còn tăng điểm trong bối cảnh toàn bộ thị trường sụt điểm. Hiện tượng này chỉ có thể cho thấy đà sụt giảm còn tiếp tục kéo dài, với một bàn tay vô hình nào đó nhất quyết bắt thị trường phải đi xuống.

Dù sao, gói kích cầu của Chính phủ có thể được ban hành sắp tới vẫn sẽ là một phép thử nữa đối với TTCK. Từ giữa năm nay, TTCK đã trải qua không ít phép thử về chỉ số lạm phát, lãi suất huy động, dự thảo nghị định về quản lý kinh doanh vàng, việc minh bạch hóa kế hoạch năm 2012 của UBCKNN. Nhưng lần này sẽ thế nào?

Cứ cho là gói kích cầu của Chính phủ sẽ được ban hành vào tháng 12/2011, nhà đầu tư sẽ có điều kiện để xem xét phản ứng của TTCK. Nếu đến cuối năm nay mà thị trường này vẫn không có dấu hiệu hồi sinh, thì một cơ hội lớn như gói kích cầu sẽ còn rất lâu nữa mới trở lại trong phạm trù kỳ vọng phục hồi của chứng khoán.

Việt Thắng

(vef.vn)

|

|

Ngày đăng :

22/11/2011 - 12:00 AM

Cổ phiếu VKP của Công ty Cổ phần Nhựa Tân Hóa là chứng khoán đầu tiên trên hai sàn niêm yết rơi xuống dưới ngưỡng 1.000 đồng/cổ phiếu. Không chỉ vậy, rất nhiều cổ phiếu khác đang quanh quẩn mức 2.000 đồng-3.000 đồng, còn số dưới mệnh giá có hàng trăm.

“Điểm tối” VKP

Từ một cổ phiếu đã có thời điểm được định giá trên 40.000 đồng, và lúc khó khăn nhất năm 2009 cũng còn xấp xỉ một nửa mệnh giá, VKP đã trở thành thứ chả khác nào “chổi cùn dế rách”!

Sẽ ra rất bất ngờ nếu biết rằng ngay cả trên sàn UpCOM - cái chợ chứng khoán gần như bị lãng quên - cũng không có cổ phiếu nào rẻ đến như vậy. 800 đồng “con” là một con số hơi khó tưởng tượng một chút, vì bây giờ những đồng tiền mệnh giá nhỏ như vậy đã “tuyệt chủng”, có chăng chỉ tồn tại ở nơi chùa chiền vào ngày lễ!

Với 8 triệu cổ phiếu đang niêm yết, giá trị vốn hóa của VKP chỉ còn 6,4 tỷ đồng. Ngày 21/11, VKP giảm sàn xuống mức 800 đồng/cổ phiếu. Mức giảm thì “ghê” nhưng thực chất chỉ nhảy đúng một bước. Với thị giá thấp như vậy, cổ phiếu này chỉ còn đúng 3 bước giá: trần, tham chiếu, và sàn.

Tuy vậy thanh khoản của VKP cũng không “tồi” lắm, đạt 14.480 cổ phiếu trong phiên. Mức giao dịch bình quân 20 ngày gần đây khoảng 9.800 cổ phiếu/phiên. Giá trị giao dịch nhỏ nhưng vẫn có người mua người bán, chứng tỏ vẫn có nhà đầu tư rỗi việc giao dịch chơi với cổ phiếu này, dù VKP từ lâu chỉ còn được giao dịch đúng 15 phút đóng cửa.

Đối với trường hợp của VKP, việc giảm xuống dưới mức 1.000 đồng/cổ phiếu không phải là chuyện gì ghê gớm, vì cộng đồng đầu tư còn cho rằng không hiểu sao đến giờ này VKP vẫn chưa bị phá sản, chưa bị hủy niêm yết. Trong tổng tài sản 268,57 tỷ đồng quý 3/2011 thì tiền mặt chỉ hơn 1,4 tỷ, còn lại toàn đọng vào khoản phải thu, hàng tồn kho và tài sản cố định bao gồm máy móc và mấy mảnh đất. Tổng nợ lên tới 234,16 tỷ đồng, trong đó nợ ngắn hạn là 168,87 tỷ đồng. Với “thành tích” lỗ 9 quý liên tục, vốn chủ sở hữu của VKP chỉ còn 34,4 tỷ đồng, trong khi vốn góp ban đầu là 80 tỷ đồng.

Báo cáo quý 3 u ám, kinh doanh lỗ, nợ bị “xù”, kiểm toán nghi ngờ khả năng hoạt động liên tục - mà thực chất diễn nôm là VKP rất có thể bị phá sản, không có gì bất ngờ khi cổ phiếu này giảm giá thê thảm như vậy. Từ một cổ phiếu được quỹ đầu tư nước ngoài sở hữu trên 15% vốn, nguy cơ mất sạch vốn nhà nước là có thể xảy ra.

La liệt dưới mệnh giá

Thị giá một cổ phiếu thấp hơn mệnh giá 10.000 đồng hiểu đơn giản là nếu mua vào lúc này, nhà đầu tư có lợi thế hơn cả những người góp vốn ban đầu thành lập chính doanh nghiệp đó, trừ trường hợp doanh nghiệp khi cổ phần hóa được định giá quá lố. Thống kê sơ bộ trên hai sàn niêm yết, HSX có 150 mã và HNX có 256 mã dưới mệnh giá. Sàng lọc hẹp hơn thì cả hai sàn có xấp xỉ 30 mã giá thấp hơn 3.000 đồng.

Liệu thị trường có đang suy sụp quá mức? So sánh với thời điểm bĩ cực nhất vào cuối tháng 2/2009, HNX cũng có 238 cổ phiếu có giá thấp hơn mức 10.000 đồng và HSX có 110 mã (một phần do số lượng cổ phiếu niêm yết ít hơn). Rõ ràng tình cảnh hôm nay không khác gì lắm thời điểm “đáy khủng hoảng”.

Đa số cổ phiếu có thị giá thấp hơn mệnh giá đều có kết quả kinh doanh bê bết. “Máu ăn thua” đối với những cổ phiếu này vẫn có, dù xét về tính chất, thời điểm hiện tại thậm chí còn khó khăn hơn thời kỳ 2008. Quá trình lao dốc 2008-2009 mặc dù mức sụt giảm lớn nhưng nền tảng cơ bản của doanh nghiệp niêm yết vẫn còn khá, nhờ tích lũy được “lương khô” từ thời bùng nổ tín dụng dễ dãi. Chính sách vĩ mô còn được định hướng hỗ trợ phần nào.

Hiện tại, quá trình khó khăn chung của nền kinh tế đã kéo dài quá lâu, các biện pháp hỗ trợ được cân nhắc kỹ lưỡng, thậm chí còn hé mở khả năng để doanh nghiệp “khôn sống, mống chết”. Hơn hai năm vật lộn, sức chịu đựng của nhiều doanh nghiệp đã cạn kiệt và nguy cơ phá sản, hủy niêm yết lớn hơn nhiều. Đó là chưa kể đến việc phát hành cổ phiếu liên tục khiến quy mô doanh nghiệp phình to trong khi cơ hội kinh doanh bị co hẹp, tất yếu dẫn đến các chỉ số tài chính cơ bản bê bết.

Không nói đâu xa, nhóm cổ phiếu của công ty chứng khoán hiện nay chiếm tỉ trọng lớn trong “rổ” cổ phiếu dưới mệnh giá. Thời điểm 2008 áp lực giảm giá chủ yếu đến từ kết quả kinh doanh lỗ do phải trích lập dự phòng lớn. Thời điểm hiện tại, áp lực này vẫn còn nguyên, trong khi lại phát sinh đủ thứ vấn đề mới, như năng lực cạnh tranh, khả năng thanh khoản, an toàn tài chính báo động... Không thể so sánh độ rủi ro về giá của nhóm cổ phiếu này thời điểm 2008-2009 với thời điểm 2011.

Các báo cáo phân tích của tổ chức đầu tư lẫn công ty chứng khoán đều cho rằng trong bối cảnh khủng hoảng luôn tồn tại cơ hội. Tuy nhiên cơ hội đó chỉ đến với những người còn tiền, và chọn đúng cổ phiếu. Một trào lưu đầu tư mới đang hình thành với quan điểm tránh xa những cổ phiếu “bán giấy”, “buôn tiền”, mà chỉ hướng vào doanh nghiệp thực sự sản xuất, có kết quả kinh doanh chấp nhận được, đủ năng lực tài chính, thị trường để vượt qua thời điểm khó khăn.

Sẽ có những cổ phiếu giá bèo không thể vực dậy được, dù thị trường có khởi sắc trở lại.

Theo Trọng Nghĩa

VnEconomy

|

|

Ngày đăng :

21/11/2011 - 12:00 AM

Ủy ban Chứng khoán Nhà nước đang xây dựng đề án tái cấu trúc thị trường chứng khoán. Cùng lúc, nhiều chuyên gia trong ngành cũng góp những ý kiến đáng để Ủy ban Chứng khoán Nhà nước (UBCKNN) phải lưu tâm. TBKTSG Online ghi nhận một số ý kiến này.

Ông Nguyễn Anh Vũ, Trưởng Bộ môn Chứng khoán, Đại học Ngân hàng TPHCM: "Phải tăng cường quản trị rủi ro tại công ty chứng khoán"

Tái cấu trúc thị trường chứng khoán là điều mà nhà đầu tư rất trông đợi. Trong chương trình triển khai các giải pháp đối với thị trường chứng khoán, các quy định về việc tách bạch tài khoản của nhà đầu tư, ra các sản phẩm mới, quy định về quỹ mở… sẽ là những thông tin tốt cho thị trường.

Theo tôi, hiện tại cần lấy lại lòng tin của nhà đầu tư vào thị trường. Đầu tiên vẫn là sự ổn định của kinh tế vĩ mô. Trong đó có việc giảm lạm phát, giảm lãi suất để doanh nghiệp vượt qua khủng hoảng và đi lên. Đồng thời, chuyện các công ty chứng khoán mất thanh khoản, cho vay tràn lan, nợ xấu chồng chất cũng là vấn đề ảnh hưởng đến niềm tin của nhà đầu tư. Một vấn đề nữa là hàng hóa, hiện tại chuyện nhiều doanh nghiệp niêm yết hoạt động không minh bạch, hiệu quả kinh doanh kém cũng vẫn tồn tại trên sàn. Việc cần làm cho thị trường là tăng các tiêu chuẩn lên niêm yết, đưa ra các quy định về tài chính buộc công ty chứng khoán, công ty quản lý quỹ phải áp dụng để hạn chế được các rủi ro.

Ông Johan Nyvene, Tổng giám đốc Công ty Chứng khoán HSC: "Phải xem công ty chứng khoán như ngân hàng"

Phải đưa ra các bộ quy chuẩn buộc các công ty chứng khoán tuân theo để đảm bảo tính an toàn cho hệ thống. Vì thực chất, công ty chứng khoán cũng thực hiện các hoạt động huy động, cho vay. Nếu không kiểm tra và đưa ra các quy định chặt chẽ như ở ngân hàng thì sẽ không thấy rõ được các công ty này đang làm gì, dòng tiền đang dịch chuyển ra sao. Điều này sẽ dẫn đến sự mất thanh khoản mà các công ty chứng khoán đang gặp phải.

Tái cấu trúc thị trường chứng khoán, việc đầu tiên theo tôi là phải rà soát và tái cấu trúc công ty chứng khoán. Nên đưa ra quy định về việc tăng vốn. Mức vốn này phải đảm bảo để công ty có thể cung cấp các dịch vụ tài chính. Điều này nếu làm được thì cũng sẽ giúp cơ quan chức năng dễ thực hiện rút ngắn quá trình thanh toán.

Thêm nữa, các quy định nên đi sát với nhu cầu thị trường. Ở các nước, việc đưa ra các sản phẩm phục vụ cho thị trường là cách mà công ty chứng khoán “bán hàng” cho nhà đầu tư. Chính họ phải chịu trách nhiệm về việc này. Vì vậy không thể cho rằng cơ quan chức năng sẽ cho ra đời các sản phẩm phục vụ nhà đầu tư. Điều này trái với thông lệ quốc tế.

Ông Lê Đạt Chí, Trưởng Bộ môn Đầu tư tài chính, Đại học Kinh tế TPHCM: "Nên để các công ty chứng khoán yếu kém tự đào thải".

Thời gian qua, nhiều và rất nhiều công ty chứng khoán đã làm nhiều điều sai như cho nhà đầu tư vay để mua chứng khoán bằng cách biến tướng như: cho nhà đầu tư bán khống cổ phiếu bằng các vay chứng khoán của người khác... làm cho thị trường bị méo mó, biến dạng và tiếp tay cho sự đi xuống của thị trường. Nguyên nhân từ đâu? Tôi cho là do thực hiện trên tài khoản tổng của công ty chứng khoán. Việc tồn tại tài khoản tổng là do thị trường chứng khoán Việt Nam đang thực hiện phương thức thanh toán 2 cấp. Duy trì hệ thống thanh toán 2 cấp là khi trình độ công nghệ thông tin thấp, làm thủ công. Vấn đề này hiện đã cải thiện nhiều, vì vậy đã đến lúc phải bỏ tài khoản tổng, nghĩa là thanh toán 1 cấp từ người mua sang người bán thông qua tài khoản bằng tiền ở ngân hàng. Có như vậy tiền của nhà đầu tư độc lập mới được tách biệt với hoạt động của công ty chứng khoán và sẽ không có chuyện tiền của nhà đầu tư trong công ty chứng khoán không thể không được rút ra như sự việc của SME.

Khi thực hiện cách thức thanh toán 1 cấp, vừa giúp đảm bảo lợi ích cho nhà đầu tư, vừa thực hiện những điều lâu nay Ủy ban Chứng khoán nói nhưng chưa làm được là rút ngắn T+ và không thể có tình trang công ty chứng khoán cho khách hàng vay vốn dưới các hình thức hợp đồng hợp tác đầu tư, sẽ không tồn tại chuyện bán khống bằng cách cho mượn chứng khoán..

Như vậy theo tôi cần phải tái cấu trúc phương thức thanh toán là mấu chốt. Qua đó các công ty chứng khoán chỉ còn lại thực hiện hình thức môi giới, tư vấn đầu tư, tư vấn doanh nghiệp thuần túy. Quá trình này sẽ tự đào thải các công ty chứng khoán, chính những công ty chứng khoán lúc này còn bị cạnh tranh với các quỹ đầu tư, vì quỹ đầu tư có chức năng quản lý danh mục đầu tư và cũng sẽ tư vấn đầu tư cho các tổ chức và các cá nhân đầu tư như các công ty chứng khoán. Sự cạnh tranh này tất yếu đào thải các công ty chứng khoán nhỏ mà không ảnh hưởng đến hệ thống thị trường và quyền lợi của nhà đầu tư.

Cũng nên quy định, hoạt động tự doanh của các công ty chứng khoán nên chuyển sang quỹ đầu tư. Vì nếu để như lâu nay, thì sẽ xâm phạm lợi ích của công ty với nhà đầu tư, lợi ích của công ty với tổ chức tư vấn phát hành và bảo lãnh phát hành.... Như vậy, nên tách ra để tranh xung đột và tránh các công ty chứng khoán phát triển thành mô hình ngân hàng đầu tư vốn đã bị sụp đổ trên thế giới.

Theo Thanh Thương

Thời báo SGKT

|